Jahresergebnis 2022

Die Zuger Kantonalbank erzielt in einem anspruchsvollen Umfeld ein erfreuliches Ergebnis. Der Geschäftserfolg beträgt 112,6 Mio. Die Erträge können in den wesentlichen Geschäftsfeldern gegenüber dem Vorjahr ausgebaut werden. Erstmals bewertet Standard & Poor's die Zuger Kantonalbank. Die Rating Note AA+ bestätigt die hervorragende Bonität der Bank.

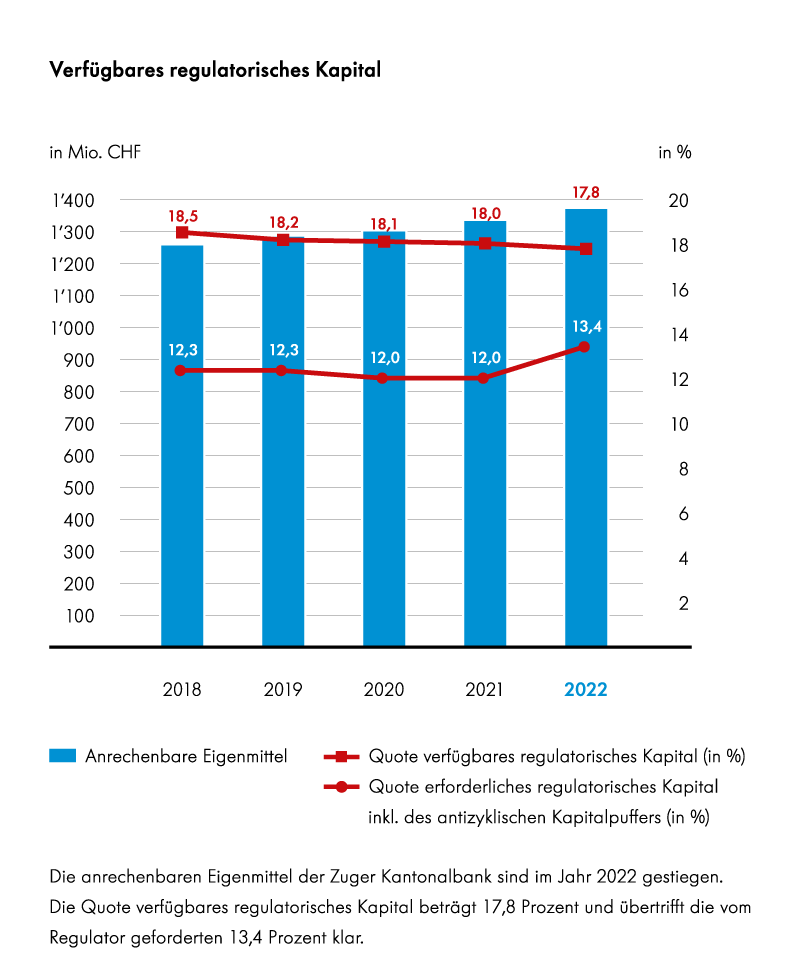

Mit 45,0 Prozent bleibt das Kosten-Ertrags-Verhältnis auf einem erfreulich tiefen Niveau. Die Gesamtkapitalquote liegt bei 17,8 Prozent und übertrifft damit die Zielvorgaben der FINMA deutlich. Eine unverändert gute Qualität weist das Kreditportfolio der Zuger Kantonalbank auf, was sich in der geringen Bildung von Wertberichtigungen für Ausfallrisiken zeigt.

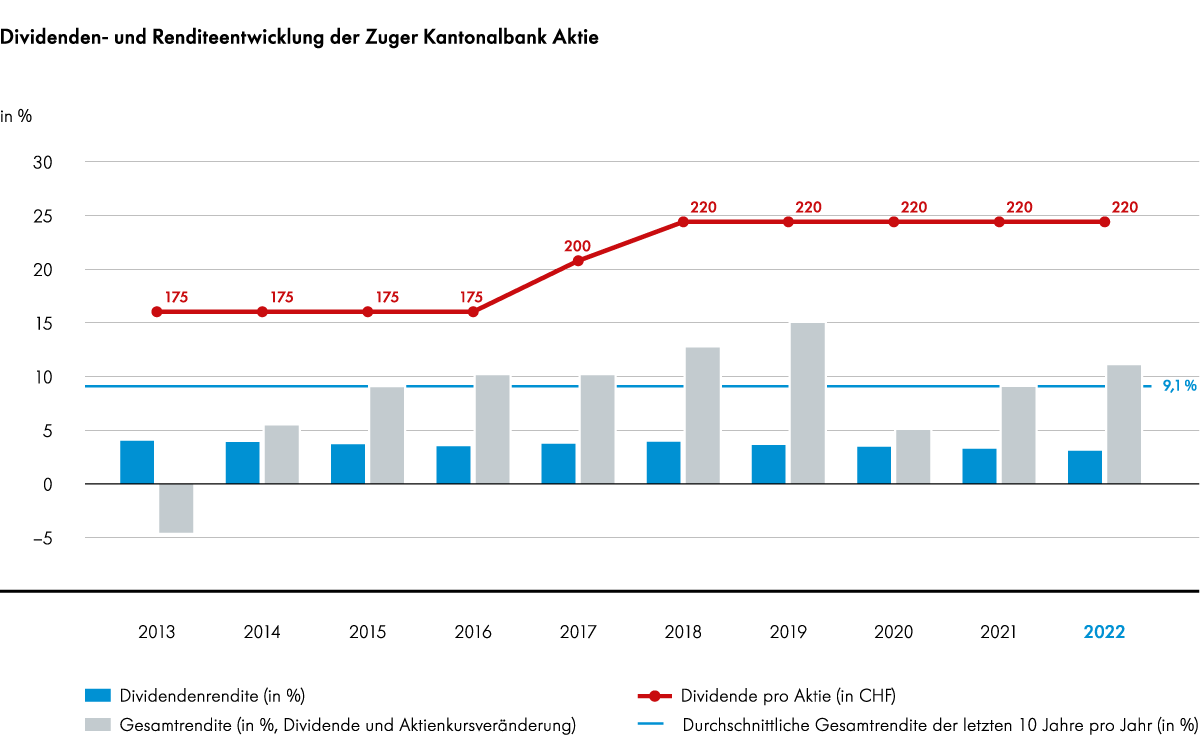

Das gute Ergebnis erlaubt es, der Generalversammlung eine im Vergleich zum Vorjahr unveränderte Dividende von 220 Franken pro Aktie zu beantragen.

Zuger Kantonalbank übernimmt Immofonds Asset Management AG

Mit der vollständigen Übernahme der Immofonds Asset Management AG (IFAM) verstärkt die Zuger Kantonalbank ihr Ertragspotenzial im indifferenten Geschäft. Die in Zürich ansässige IFAM behält ihre operative Unabhängigkeit. Andreas Janett präsidiert weiterhin den Verwaltungsrat der IFAM. Die Übernahme der IFAM trägt wesentlich zur Ertragsdiversifikation bei und reduziert die Abhängigkeit vom Zinsengeschäft.

Mit der vollständigen Übernahme der IFAM können wir unsere Erträge im indifferenten Geschäft ausbauen. Das ist eine wichtige strategische Stossrichtung.

Andreas Janett, Mitglied der Geschäftsleitung

Die IFAM investiert seit 1955 als Fondsleitungsgesellschaft in Schweizer Immobilienwerte. Mit dem an der SIX Swiss Exchange kotierten IMMOFONDS und dem IMMOFONDS suburban verwaltet die IFAM ein Gesamtfondsvermögen von 2,3 Mrd. Der IMMOFONDS ist einer der grössten und ältesten Immobilienfonds der Schweiz. Sein Portfolio fokussiert sich auf Wohnliegenschaften in städtischen Zentren und Agglomerationen in der Schweiz.

Der 2021 lancierte IMMOFONDS suburban investiert in Wohnimmobilien an guter Mikrolage mit interessanten, innovativen und nachhaltigen Entwicklungsperspektiven in der gesamten Schweiz.

Trotz schwierigem Umfeld erzielt die Zuger Kantonalbank ein erfreuliches Ergebnis

Geopolitische Spannungen, Inflationsdruck, Zinswende und volatile Finanzmärkte prägen das Jahr 2022. Dennoch steigert die Zuger Kantonalbank die Erträge in den wesentlichen Sparten.

Wir erwirtschaften einen konsolidierten Geschäftserfolg von 112,6 Mio. Darin enthalten ist die einmalige Auflösung einer patronalen Stiftung zur Finanzierung von BVG-Arbeitgeberbeiträgen in Höhe von 3,8 Mio.

Alle Tabellen und Grafiken im Lagebericht basieren auf Konzernstufe.

Erfolg aus dem Zinsengeschäft verbessert sich

Steigender Erfolg aus dem indifferenten Geschäft

Dieser Fortschritt zeugt wiederum von der guten Arbeit der Kundenberaterinnen und Kundenberater. Mit dem Fokus auf die Kundenbedürfnisse und der persönlichen, individuellen Beratung und Begleitung ihrer Kundinnen und Kunden haben die Kundenberaterinnen und Kundenberater dieses ausgezeichnete Ergebnis erreicht.

Höhere Abschreibungen

Aufgrund des schwierigen wirtschaftlichen und politischen Umfelds mit Inflationsdruck und steigenden Energiekosten erhöhen wir vorausschauend die Wertberichtigungen der inhärenten Ausfallrisiken für nicht gefährdete Forderungen.

Andreas Janett, Mitglied der Geschäftsleitung

Kosten-Ertrags-Verhältnis bleibt stabil

Der Geschäftsaufwand beträgt 113,2 Mio. Der Personalaufwand steigt gegenüber Vorjahr um 1,1 Prozent und beträgt 70,8 Mio. Dabei ist zu berücksichtigen, dass die Auflösung der patronalen Finanzierungsstiftung im Berichtsjahr durch Arbeitgeberbeitragsreserven den Personalaufwand einmalig um 3,8 Mio. reduziert. Der Sachaufwand entwickelt sich im Rahmen der Erwartungen und steigt primär als Folge der strategischen Vorhaben und des ausgebauten Geschäftsvolumens um 9,7 Prozent auf 39,3 Mio. Das Kosten-Ertrags-Verhältnis bleibt mit 45,0 Prozent auf tiefem Niveau, bezeugt unsere hohe betriebliche Effizienz und ist im Branchenvergleich nach wie vor ein ausgezeichneter Wert.

Liquidity Coverage Ratio jederzeit deutlich übertroffen

Die Liquidity Coverage Ratio (LCR) ist die zentrale regulatorische Liquiditätskennzahl. Sie misst die kurzfristige Widerstandskraft der Liquidität. Die vorhandenen lastenfreien erstklassigen liquiden Aktiven (HQLA) decken die zu erwartenden Mittelabflüsse der nächsten 30 Tage.

Die Zuger Kantonalbank verfügt über geeignete Grundsätze, Verfahren und Systeme für die vorausschauende Messung, Steuerung und Überwachung der Liquidität. Wir verfügen über eine solide Liquidität, um unsere Zahlungsverpflichtungen jederzeit vollumfänglich erfüllen zu können. Mit einem durchschnittlichen Quartalswert von 142,8 Prozent übertreffen wir im Berichtsjahr den regulatorisch vorgegebenen Mindestwert für die LCR von 100 Prozent zu jeder Zeit. Zusammensetzung und Entwicklung der LCR sind in der nachfolgenden Tabelle ersichtlich.

Durchschnittszahlen | 1. Quartal | 2. Quartal | 3. Quartal | 4. Quartal |

|---|---|---|---|---|

| Liquidity Coverage Ratio (LCR) in % | 143,5 | 143,7 | 132,2 | 151,6 |

| High Quality Liquid Assets (HQLA) in Mio. CHF | 3'375 | 3'488 | 3'434 | 3'742 |

| Nettomittelabfluss in Mio. CHF | 2'351 | 2'428 | 2'597 | 2'468 |

| Regulatorische Mindestanforderung an LCR in % | 100 | 100 | 100 | 100 |

Net Stable Funding Ratio (NSFR) in % | 136,4 | 139,8 | 143,3 | 148,2 |

Ergänzend zur LCR ist die regulatorische Anforderung der Net Stable Funding Ratio (NSFR) einzuhalten. Sie misst die strukturelle Liquiditätssituation der Bank über einen Zeithorizont von einem Jahr. Verlangt wird eine auf die Liquiditätsmerkmale der Aktiven abgestimmte Refinanzierung. Mit einer durchschnittlichen NSFR von 141,9 Prozent erfüllt die Zuger Kantonalbank die regulatorische Mindestquote von 100 Prozent deutlich.

Solide Eigenmittelausstattung steht im Vordergrund

Priorität besitzt eine solide Eigenmittelausstattung, um so weitere Wertschöpfung zu ermöglichen, etwaige Risiken abzufangen und die strategische Handlungsfähigkeit zu sichern. Mit dem Kreditwachstum nehmen die risikogewichteten Positionen zu. Dies wiederum erhöht die erforderlichen Eigenmittel.

Die Zuger Kantonalbank muss eine Mindesteigenmittelquote von 12,0 Prozent aufweisen. Zusätzlich ist ab dem 30. September 2022 der antizyklische Kapitalpuffer in Höhe von 2,5 Prozent für das Segment der mit inländischen Wohnliegenschaften gesicherten Kredite zu erfüllen.

in 1'000 Franken (gerundet) | 2022 | 2021 |

|---|---|---|

| Hartes Kernkapital | 1'312'592 | 1'335'918 |

| Kernkapital | 1'312'592 | 1'335'918 |

| Ergänzungskapital | 54'440 | |

| Regulatorisches Kapital | 1'367'032 | 1'335'918 |

Total Mindesteigenmittel | 613'574 | 595'234 |

| Summe der risikogewichteten Positionen | 7'669'680 | 7'440'420 |

Quote verfügbares regulatorisches Kapital | 17,8% | 18,0% |

Quote erforderliches regulatorisches Kapital (gemäss FINMA) | 12,0% | 12,0% |

Quote erforderliches regulatorisches Kapital inklusive des antizyklischen Kapitalpuffers (gemäss FINMA) | 13,4% | 12,0% |

Die Quote für das verfügbare regulatorische Kapital beträgt 17,8 Prozent, liegt nur leicht unter dem Vorjahreswert und übertrifft damit die geforderte Mindestkapitalquote deutlich. Die Mindestanforderung wird mit ausschliesslich hartem Kernkapital erreicht. Zusätzlich stehen die Wertberichtigungen für inhärente Ausfallrisiken zur Verfügung, die dem Ergänzungskapital zugewiesen sind.

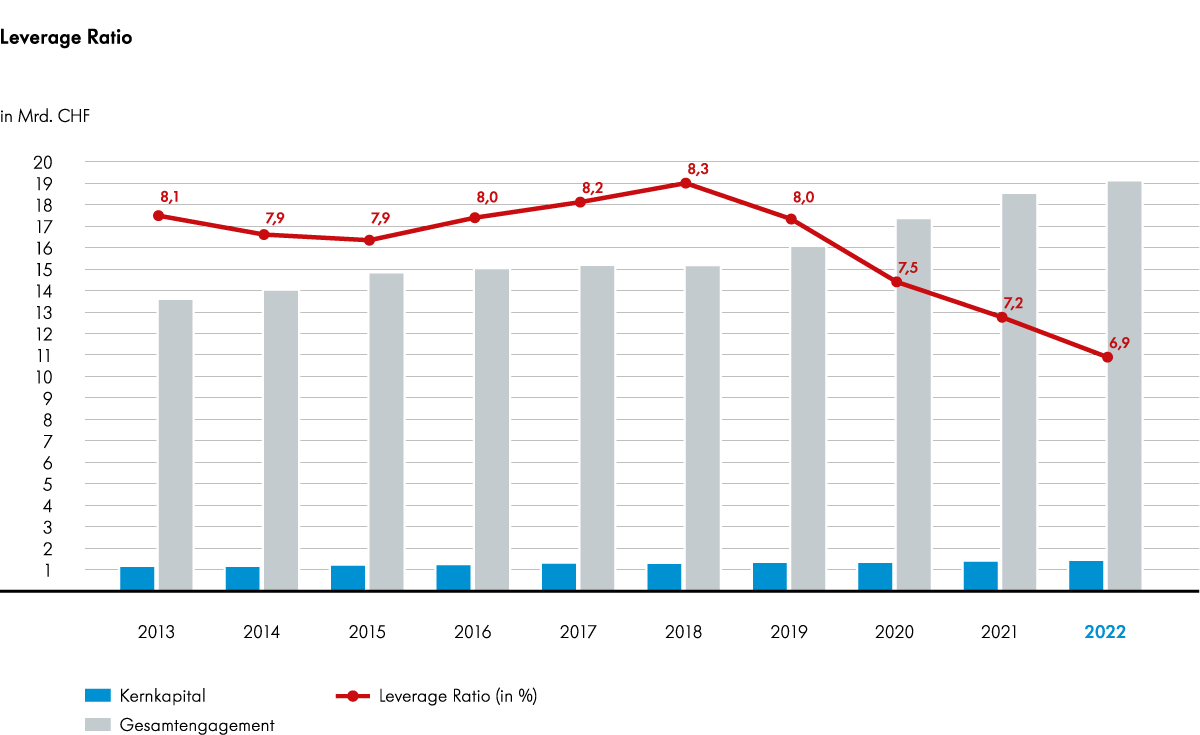

Die ungewichteten Eigenmittelanforderungen (Leverage Ratio) setzen das anrechenbare Kernkapital ins Verhältnis zur Gesamtheit der Bilanz- und Ausserbilanzpositionen. Mit 6,9 Prozent liegt der Wert klar über den von der FINMA geforderten 3,0 Prozent. Die Zuger Kantonalbank ist bezüglich Kapitalausstattung gut für die Zukunft gerüstet.

Die Leverage Ratio berechnet sich aus dem Verhältnis des Kernkapitals zum Gesamtengagement. Seit 2013 wachsen sowohl das Gesamtengagement wie auch das Kernkapital der Zuger Kantonalbank. Das Gesamtengagement entspricht der Summe der Aktiven sowie der Ausserbilanzgeschäfte. Die Steigerung der liquiden Mittel als Teil des Gesamtengagements führt zu einer Abnahme der Leverage Ratio. Der Rückgang ist deshalb in diesem Kontext relativ und entspricht nicht einer Erhöhung der Risiken

Attraktive Konditionen für Konto- und Sparguthaben erhöhen die Kundengelder substanziell

Die Zuger Kantonalbank gehört zu den ersten Banken in der Schweiz, die nach der Zinswende die Verzinsungen auf ihrem Spar- und Kontoangebot erhöht hat. Die Entwicklung der Kundengelder zeigt sich denn auch sehr erfreulich. Die Bank der Zugerinnen und Zuger kann neue Kundeneinlagen von 2,1 Mrd. entgegennehmen, was die Stabilität ihrer Bilanz deutlich erhöht.

Zuger Kantonalbank erhält Top-Rating

Aufgrund der Bedeutung der Zuger Kantonalbank als Schuldnerin am Kapitalmarkt und als regelmässige Emittentin lassen wir seit 2022 unsere Bonität mit einem Rating bewerten. S&P Global Ratings (S&P) erteilt der Bank ein AA+-Rating. Die Bewertung von S&P widerspiegelt die gute Geschäftsposition mit langfristiger Ausrichtung. Dazu trägt die sehr starke Kapitalisierung mit solider Refinanzierung und Liquiditätsausstattung sowie die Staatsgarantie des Kantons Zug bei. Mit einem A-1+ erhalten wir für unsere kurzfristigen Verbindlichkeiten sogar das höchste Rating.

Kreditausfälle bleiben auf tiefem Niveau

Die Finanzierungen von Eigenheimen entwickeln sich weiterhin positiv. Im Rahmen der Bilanzsteuerung gewähren wir institutionellen Kunden mit ausgesprochen guter Bonität und tiefer Belehnung kurzfristige Finanzierungen.

In den Forderungen gegenüber Kunden ist das COVID-19-Programm des Bundes enthalten. Von den gewährten Krediten an KMUs mit angespannter Liquiditätssituation ist bereits über die Hälfte zurückbezahlt.

Die Zuger Kantonalbank verfolgt unverändert eine vorsichtige Risikopolitik und betreibt ein ganzheitliches und konzernweites Risikomanagement. Dabei stützen wir uns massgeblich auf eigene Beurteilungen und nutzen unsere Kenntnisse über den Markt. Das Kreditportfolio und die zugrunde liegenden Sicherheiten werden eng überwacht und weisen zum Jahresende 2022 unverändert eine sehr gute Qualität auf. Für alle erkennbaren Verlustrisiken bilden wir nach dem Vorsichtsprinzip Wertberichtigungen. Die Kreditausfälle bleiben konstant auf tiefem Niveau.

Aus dem Verleih von Geldern ergeben sich Risiken in Bezug auf die Rückzahlungsfähigkeit der Gegenparteien (Ausfallrisiken). Diese werden im Kreditbewilligungsprozess beurteilt und während der Laufzeit überwacht. Der geringe Bedarf an Einzelwertberichtigungen ist im langfristigen Vergleich ein guter Gradmesser für die ausgezeichnete Qualität des Kreditportfolios. Aufgrund des schwierigen wirtschaftlichen und politischen Umfelds mit Inflationsdruck und steigenden Energiekosten erhöhen wir vorausschauend die Wertberichtigungen der inhärenten Ausfallrisiken für nicht gefährdete Forderungen.

Mit einem Total von 87,0 Mio. an Wertberichtigungen besitzt die Zuger Kantonalbank eine gut dotierte Risikovorsorge und ist gerüstet für allfällige negative makroökonomische Einflüsse auf das Kreditportfolio. Detaillierte Informationen zu den Wertberichtigungen und zum Risikomanagement finden sich im Finanzbericht ab Seite 64.

Zuger Kantonalbank Aktie entwickelt sich sehr gut

Der Kurs der Zuger Kantonalbank Aktie liegt zum Jahresende im Vergleich zum Vorjahr 7,4 Prozent höher bei 7’240 Franken. In einem für den Schweizer Aktienmarkt schwierigen Jahr (SMI: –16,7 Prozent) entwickelt sich unser Titel weit überdurchschnittlich. Unter Einbezug der Dividende von 220 Franken pro Aktie beträgt die Gesamtrendite im Berichtsjahr 10,7 Prozent.

Die Aktie der Zuger Kantonalbank zeigt sich in der 10-Jahres-Entwicklung als äusserst stabiler Titel. In der Grafik sind sowohl die Dividendenrendite wie auch die Gesamtrendite ersichtlich. Die Grafik illustriert zudem die stetige Dividendenauszahlung. Mit der Berücksichtigung der beantragten Dividende von 220 Franken pro Aktie erzielt die Aktie der Zuger Kantonalbank eine durchschnittliche Gesamtrendite von 9,1 Prozent in den letzten zehn Jahren.